Assurance prêt immobilier, préférez l’assureur au banquier

Tablea des matières

L’assurance prêt immobilier pèse lourd dans le coût d’un crédit. Pour en réduire l’impact, mieux vaut se tourner vers un assureur que vers son banquier !

Assurance prêt immobilier : pourquoi assurer son prêt ailleurs que chez son banquier ?

Depuis le 1er septembre 2010 et l’entrée en vigueur de la loi « Lagarde », une banque est dans l’incapacité de refuser en garantie un autre contrat d’assurance de prêt immobilier que celui qu’elle propose. La seule condition requise pour permettre un tel choix est que l’offre souscrite présente exactement le même niveau de garantie que le contrat proposé par votre banque.

Un point qui devrait soulager bons nombre de ménages ayant souscrit une assurance de prêt immobilier. En effet, il est courant de constater que le coût de ces contrats de garantie est important, il l’est d’autant plus lorsque l’assurance prêt immobilier est fournie par l’établissement bancaire qui délivre le crédit.

Ainsi les spécialistes et les assureurs conseillent aux particuliers d’effectuer une délégation. Vous venez de décrocher un crédit foncier chez la Société Générale, plutôt que d’opter pour leur contrat de garantie, tournez-vous par exemple vers l’assurance crédit MAAF, vous pourrez réaliser jusqu’à 50 % d’économie sur le coût global de votre garantie.

Quelles garanties ?

L’assurance prêt immobilier aussi connue sous le nom d’assurance emprunteur ou Assurance Décès Invalidité permet de couvrir un assuré, sa famille et son établissement bancaire pendant toute la durée d’un crédit foncier. En fonction des garanties souscrites, ce contrat permet de couvrir le remboursement des échéances de prêt dans plusieurs cas :

- Décès ou perte totale et irréversible d’autonomie (PTIA)

- Invalidité permanente et totale (IPT) ou partielle (IPP)

- Incapacité temporaire et totale de travail (ITT)

- Perte d’emploi (option)

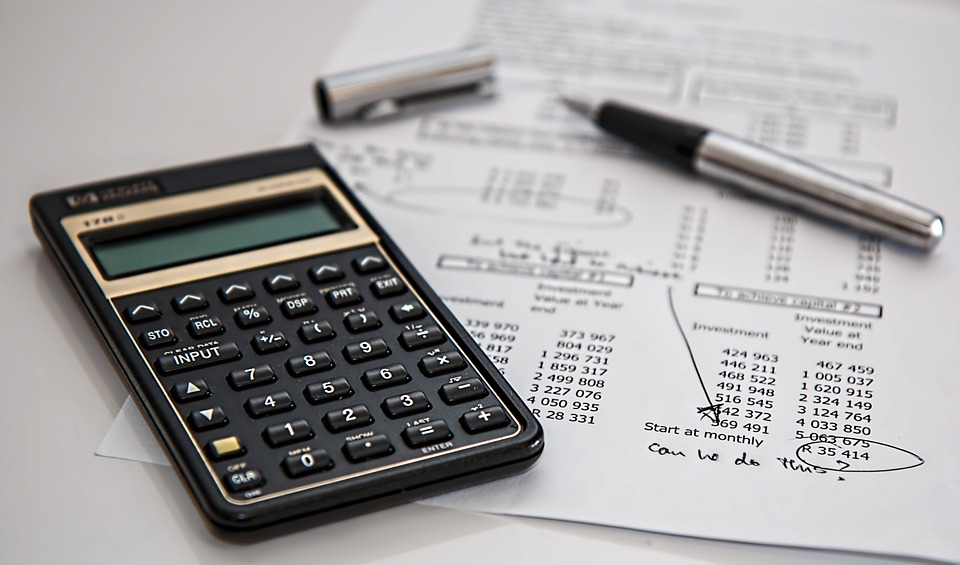

Le montant du contrat est défini en fonction de plusieurs critères, similaires à ceux étudiés lors de l’octroi de votre crédit foncier : votre âge, votre situation financière, votre emploi, votre état de santé, etc. Cliquez ici pour plus d’informations sur le sujet.

Les points forts de l’assurance prêt immobilier chez un assureur

Souscrire un tel contrat chez un assureur plutôt que chez votre banquier s’avère avantageux sur plusieurs points. Premier atout, la cotisation est calculée sur le capital restant dû c’est-à-dire qu’au fil du temps son montant va diminuer, à mesure que vous remboursez votre crédit. Un point apprécié par la majorité des ménages, car rarement mis en place lorsque l’assurance prêt immobilier est délivrée par le même établissement bancaire à l’origine du crédit.

Les ménages pourraient s’attendre à une démarche longue et fastidieuse, mais ce n’est pas le cas. La délégation prend effet immédiatement et permet donc de profiter des avantages de la solution dans les meilleurs délais. En plus d’être avantageuse sur le coût global, cette garantie présente de nombreuses mesures très protectrices.

Par exemple, en cas d’arrêt de travail, l’indemnité est forfaitaire, elle est donc versée sans prendre en compte votre baisse de revenus et est maintenue à hauteur de 50 % pendant 6 mois en cas de reprise d’activités à temps partiel thérapeutique.

Enfin ce type de contrat prend même en charge certaines de vos activités sportives, jugées à risques, par de nombreux établissements bancaires ou assureur. Par exemple un baptême de l’air ou de plongée effectué sous l’encadrement d’un professionnel de la discipline est pris en charge par l’assurance prêt immobilier proposée par la MAAF.

Les activités sportives à risques non référencées dans l’offre de garantie peuvent également faire l’objet d’une étude par les assureurs pour établir des conditions de garantie.

Ainsi, il est nettement plus avantageux pour les particuliers de souscrire une telle garantie chez un assureur plutôt qu’auprès de leur banquier, tant sur le coût global que sur les garanties optionnelles fournies.